镍价史无前例的“逼空”暴涨行情引发轩然大波。

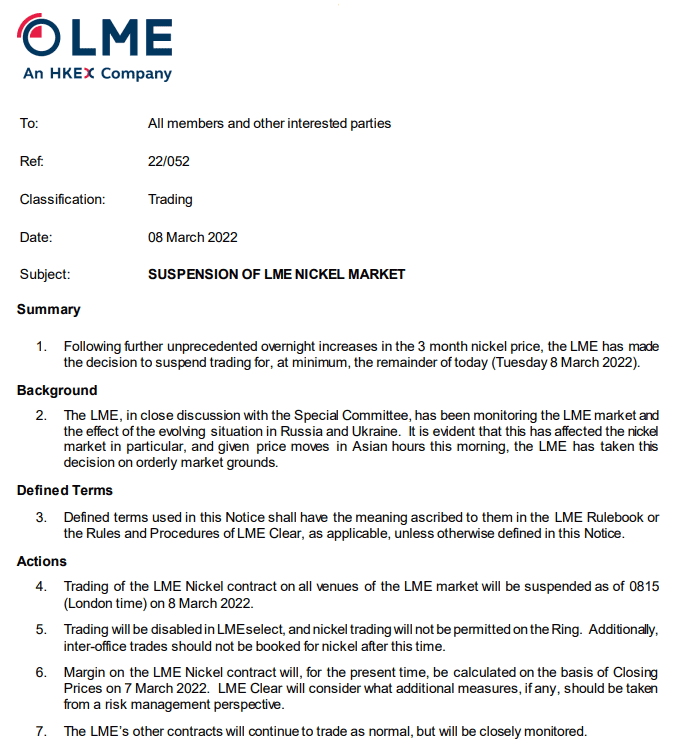

伦敦金属交易所3月8日晚间发布公告称,取消所有当地时间3月8日凌晨0点或之后在场外交易和LME select屏幕交易系统执行的镍交易,并将推迟原定于2022年3月9日交割的所有现货镍合约交割。

伦敦金属交易所当日还发布公告称,镍合约于伦敦时间3月8日8时15分起停牌。LME表示,其他合约将继续正常交易,但将受到密切关注。下一步,LME将积极规划镍市场的重新开放,并将尽快向市场公布机制。

LME表示,可能会考虑多日停牌。在此情况下,LME也将安排处理即将到来的交割。当天早些时候,LME宣布,包括镍在内的所有主要合约增加递延交割机制。

镍价疯狂逼空事件,伦敦金属交易所为何修改交易规则?青山控股被国际猎头盯上是其仓位和经营出现问题了吗?联想此前的中航油事件、国储铜事件以及2020年的负油价事件,中资企业如何在资本市场规避被割韭菜的风险?

伦敦金属交易所为何修改交易规则

据统计,俄罗斯是镍生产大国,供应了全球约6%镍金属。全球超过70%的镍被用于制造不锈钢,还有7%进入了电动汽车电池领域。电动汽车电池使用的是高纯度的“一级”镍,其中17%由一家俄罗斯企业生产。

而俄乌局势的升温推动镍价飞涨,LME交易的镍期货仅本周就上涨了72,000美元。机构评论称,LME的金属市场正处于大规模挤压之下,大量空头头寸被迫进行回补,是典型的轧空迹象。

伦敦金属交易所(LME)在研究了俄乌局势的市场影响以及近期多种基本金属的低库存环境后,宣布了规则调整。

业内人士指出,这将有利于全球镍交易和整个有色金属交易正常开展,对于LME的空头方向上的机构或企业有利,可以让手上没有足够交割用镍的企业缓解一下。

据彭博报道,一位交易主管称,“这涨势并没有反映任何行业基本面,这太疯狂了。”他补充称,“LME交易系统失控,需要干预,否则这种现象可能会蔓延到其他金属。”

对于拥有145年历史的LME来说,“暂停镍期货交易”是一个不同寻常的转变。Kingdom Futures经纪人Malcolm Freeman称:“LME做出了正确的选择,我的直觉也是应该取消今天的交易。”

镍的疯狂走势唤起人们对LME最黑暗时期的回忆,即发生在1985年的“锡危机”。Freeman说道:“这是仅次于锡危机的事件。”当时LME暂停锡交易长达4年,迫使许多经纪人破产。

悉尼咨询公司Mine Life Pty分析师Gavin Wendt表示,“我们所知道的是,市场往往反应过度,有时会过度反应。但在这种情况下,由于战争的不确定性,很难确定一种商品被高估了。”

青山控股的仓位和经营都没有问题

据外媒消息,瑞士嘉能可逼空青山控股集团20吨伦镍的做空期权。从昨晚的行情来看,多头发起逼仓攻势,空头防守,随着涨幅扩大,空头亏损直线飙升,被动平仓,加速行情上行。有机构根据持仓推算,青山集团昨晚浮亏80亿美元左右,传言青山集团现在在筹钱补保,具体实际造成的损失还有待企业公布。

青山控股是一家专门从事不锈钢生产的民营企业,已形成了从镍矿开采、镍铁冶炼到不锈钢冶炼、不锈钢连铸坯生产及不锈钢板材、棒线材加工的全产业链布局。根据公司披露,其镍当量产量将在2021年达到60万吨,2022年达到85万吨,到2023年将跃升至110万吨。青山控股在国内的镍铁业务主要通过福建青拓集团进行布局。目前,青拓集团已形成年产180万吨镍合金的生产能力。国外业务则通过印尼青山园区(IMIP)和纬达贝工业园(IWIP)实现,总产能超过350万吨/年。

据第一财经报道,青山实业董事局主席回应称,老外的确有些动作,正在积极协调,青山的仓位和经营都没有问题。

镍价何以一飞冲天?镍价飙涨脱离基本面

“近两个交易日,伦镍出现极端走势,价格从约3万美元/吨一度拉涨至10万美元/吨以上,这难以归结为强基本面支撑。”中信期货有色分析师沈照明表示,伦镍或存在多头逼空现象,空头大幅爆仓致使价格直线抬升。

据澎湃新闻,中信建投期货分析师王彦青表示,当前局势下,镍供应将受到三个方面的影响。

一是俄罗斯镍出口受阻。在欧美制裁持续扩大的背景下,俄镍出口量下滑难以避免。国内镍供应担忧程度稍弱,使得沪伦价差持续扩大。

二是能源价格上涨带来的通胀效应。美国对俄罗斯能源业制裁继续推高原油价格,而欧洲天然气本就短缺,这将带动下游一系列产品价格的提升,镍价也不例外。从产业角度看,能源价格上涨将从冶炼成本和减停产应对来影响供应。

三是俄镍潜在的减产可能。俄罗斯镍企可能因销售的不确定性降低生产目标,从而存在镍供应量大幅减少的可能。

王彦青进一步指出,伦镍期货价格单日这么大的涨幅,很难从基本面角度去解释。由于伦镍期货没有涨跌幅限制,极端情形下就会出现暴涨暴跌的行情。目前伦镍库存非常低,供应端又出现问题,就非常容易出现逼仓风险,价格受到资金的大幅推动。

“如此高的涨幅已经完全脱离了基本面对镍价的影响,因为俄镍产量的全球占比较小,推涨的主要动力来自资金和情绪,多头投资者大量入场对空头形成了非常严重的挤压。”南华期货金属分析师夏莹莹也对澎湃新闻记者表示。

“LME镍的逼仓背后涉及到对镍资源的争夺,预谋已经挺长时间了。印尼的镍矿资源有很多掌握在中国手中,这次有几家企业空头头寸过大,且过于集中,有人借着俄乌事件进行了极端挤兑,与原油宝事件和株冶事件的情况类似。”有现货企业人士向券商中国记者表示。

中企该如何防范国际资本“镰刀”?

镍价疯狂逼空事件再次给中资企业上了一课。联想此前的中航油事件、国储铜事件以及2020年的负油价事件,中资企业如何在资本市场规避被割韭菜的风险?

2003年10月份,时任中国航油(新加坡)股份有限公司(简称中航油)总裁的陈久霖对风险认知不全面,中航油被“下套”巨亏5.5亿美元;“国储铜”事件同样发生在有关机构预测国际铜价会下跌,但实际却持续上涨的时期。“明星交易员”自信做空,国储局损失9.2亿元人民币。时任中国银监会主席刘明康坦言,由于缺乏对市场风险的有效控制,国储局在此次事件中损失惨重。

随着伦镍挤仓事件发酵,业内也掀起了现货企业如何做好套期保值、避免逼仓风险的讨论。

受访专家表示,合规套保本身不产生风险,但高于交割数量持有大量头寸容易造成风险,并出现“零和博弈”。现货企业不仅需要严格遵循市场交易规则和法律法规,更应敬畏市场。

国信期货研究咨询部主管顾冯达对上海证券报记者表示,近年来,我国企业在国际衍生品市场上发生重大亏损的事件接连不断,这些事件暴露出企业内控及风险管理制度的失灵、市场监管机制不完善等问题。对企业而言,不仅要建立科学有效的风险管理体系,也要有风险转移与对冲的手段、工具和风险预案。

东海期货分析师何妍表示,此次行业巨擘空单套保大幅浮亏事件,市场关于非标套保风险的警示值得深思。高冰镍的出现打破了产业不同需求之间的转换,快速的投产也带来了市场对于未来供应增量的预期。但是无论是高冰镍还是镍铁仍属非标品,产量的爬升也不及预期,低库存的现实下,敬畏市场和对交易所交易交割规则的熟知仍是防范风险的底线。

上游新闻综合

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。